ポートフォリオ|FIRE民は“分散ポートフォリオ”の理解が必須

オールシーズンズ戦略ってなんなのさ!

オール阪神・巨人なら知っているよ!

スパラビ、歳がバレるよ。

オールシーズンズ戦略は、景気の変化に強いように資産をバランスよく分ける投資法だよ。

1.FIRE生活での投資の課題

正直、投資してからの日々は不安でした。

景気が悪くなるたびに「このままで大丈夫だろうか」と思っていました。

ニュースで「インフレ」「円安」「米国の金利上昇」と聞くたびに、

積み立てていた資産が目減りするのでは?と不安が募りました。

せっかくFIREしても、

「経済が変わるたびに不安になるのは、なんだか本末転倒だ」と感じていたんです。

そんなときに出会ったのが、レイ・ダリオ氏が提唱する『オールシーズンズ戦略』でした。

この戦略は、景気の拡大・後退、インフレ・デフレといった、あらゆる“経済の四季”を想定して、資産をバランスよく分散するという考え方です。

私はこの考えに触れて、はじめて「変化に怯える投資から、変化に適応する投資」へと意識が変わりました。そして、安心のFIRE生活を送れるようになりました。

もし今、かつての私のように

「相場が不安定になるたびにソワソワしてしまう」方がいたら──

この戦略を知ることで、きっと投資に対する向き合い方が変わると思います。

2.経済の4つの局面とオールシーズンズ戦略

経済の4つの局面

まず、オールシーズンズ戦略の背景にあるのが「経済には4つの主な変動軸がある」という考え方です。

| 経済局面 | 上昇する資産 | 備考 |

| インフレ | 金、コモディティ、不動産 | 物価上昇による実物資産の価値上昇 |

| デフレ | 高格付け国債、現金 | リスクオフで安全資産に資金が集まりやすい |

| 経済成長 | 株式(特に成長株) | 企業収益が伸び、株価が上がりやすい |

| 経済縮小 | 高格付け国債、金 | 投資家心理が防衛的になり、安全資産が評価される |

これを見てわかる通り、「株式だけ」や「金だけ」といった単一資産に偏ったポートフォリオでは、局面によって大きな損失を被る可能性があります。

局面の組み合わせで考える

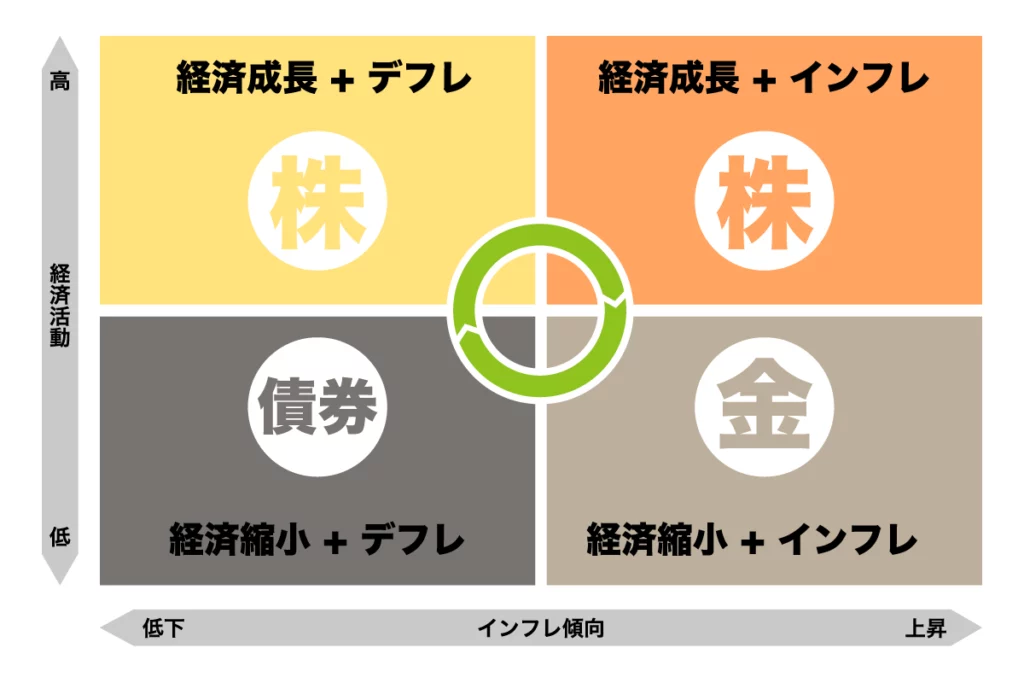

実際の経済は「成長」だけ、「インフレ」だけ、という単体の局面で決まることはなく、複合的な要因で決まります。以下が「成長」+「物価」の組み合わせごとの特徴です。

| 経済局面の組み合わせ | 上昇しやすい資産 | 備考 |

| 経済成長 + インフレ | 株式、コモディティ、不動産 | 需要増と物価上昇により資産価値が上がりやすい |

| 経済成長 + デフレ | 株式 | 成長ストーリーがあればデフレ下でも株価上昇の余地あり |

| 経済縮小 + インフレ | 金 | 景気悪化でも物価が上がる「スタグフレーション」で金に資金が逃避 |

| 経済縮小 + デフレ | 高格付け国債 | リスクオフで国債価格が上昇、金利も下がる傾向 |

これらの局面にすべて備えることが、安定した資産形成に直結します。

オールシーズンズ戦略の構成例

経済の「四季」に備えるため、レイ・ダリオが提唱するオールシーズンズ戦略では、以下のような資産配分が一例として挙げられています:

- 40%:長期米国国債(デフレ・景気後退に強い)

- 15%:中期国債(リスクのバランス調整)

- 30%:株式(経済成長に強い)

- 7.5%:金(インフレ対策)

- 7.5%:コモディティ(インフレや供給制約に備える)

ポイントは、「どの局面でも上昇が見込まれる資産を適切な比率で組み合わせておく」ことです。

3.まとめ:すべての「経済の天気」に備えよう

FIREを目指すなら、資産が急激に減るリスクは何としても避けたいです。オールシーズンズ戦略は、短期的な暴落に強く、長期で安定したリターンを目指せるため、「資産を守る」ことに重きを置いたFIRE戦略と非常に相性が良いのです。しかし、それぞれ人によって状況は違い、そのまま取り入れると、環境の違いにより思わぬリスクが生じます。自分の特徴に合わせてカスタマイズすることで、堅実なポートフォリオが完成します。

資産形成において、「未来を完璧に予測すること」は不可能です。でも、「どんな未来が来てもある程度備えておくこと」は可能です。オールシーズンズ戦略は、そんな“未来への備え”をしておきたい人にとって、非常に実践的なアプローチです。

※資産形成初期段階の方はメンタルが許す限りなるべく株式を増やすのが良いと思います。そして、残りの部分で債券やゴールドを保有し、将来のために慣れておくのが良いと考えいます。

ポートフォリオ|オールシーズンズ戦略|FIREマニア夫婦改良版(詳細)

X(旧Twitter)で実践テクを発信中

今すぐフォローして、あなたのFIRE計画を加速!